本文目录

房价2021年房价多少

根据您提供的信息,我们可以进行简单的贷款计算,以确定是否值得提前还款。

首先,我们需要确定您的贷款利率。根据最新的市场利率和政策,假设您的房贷利率为5%。

然后,我们需要确定您已经还款的情况。您已经还款了180,000元,还款时间为5年。那么,您每个月的还款金额是:

180,000 / (12 * 5) = 2,500元

现在,我们再来看您尚未还款的情况。您还有110,700元的贷款未还清,还款期限为5年。那么,在5年后,您需要一次性偿还剩余的贷款金额。

根据等额本息还款方式,我们可以计算出每个月需要还款的金额。在这个例子中,每个月需要还款的金额是:

110,700×(R/12)/(1−(R/12)60)

其中,R是月利率,等于年利率除以12。在这个例子中,R等于0.05。

经过计算,每个月需要还款的金额是2,298元。

现在,我们来看提前还款的情况。如果您提前还款10万元,那么您剩余的贷款金额将是:

110,700 - 100,000 = 10,700元

然后,您需要继续按照每个月2,298元的方式还款,直到还清剩余的贷款金额。

从计算结果来看,如果您提前还款10万元,那么您每个月的还款金额并没有减少,仍然需要还款2,298元。因此,提前还款并不是一个划算的选择。

当然,这只是一个简单的计算示例,具体的决策还需要考虑您的个人财务状况和未来的计划。如果您有更多的疑问或需要更详细的分析,建议咨询专业的财务顾问或银行客户经理。

等额本息贷款3年提前还款划算吗

很多人在后期事业、家庭等方面都比较的稳定,有足够的经济能力提前进行还款。那么等额本息贷款10年提前还款划算吗?

1、等额本息的还款,即每月偿还的贷款本金与利息的总额度是固定的,每个月的还款压力均衡。

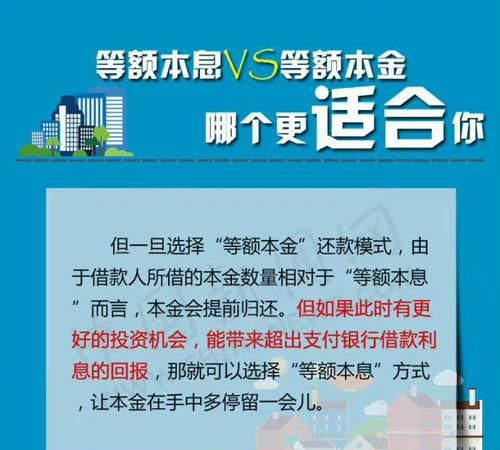

但是实际上,各个月份的所还本金和所还利息是一种此消彼长的关系。也就是说,等额本息的还款,前期偿还的利息多、本金少,而还款后期则偿还的本金多、利息少。

2、对于等额本息贷款10年提前的划算与否,主要是看在什么时间段进行的提前还款。

一般情况下,如果提前还款期限在贷款期限的前1/3时间的话,是比较划算的。但是如果提前还款已经超过1/3的时间的话,那么这时候提前还款就不划算了。因为利息已经大部分还款完成,而剩下的多是本金。

关于贷款0年提前还款的信息怎么写

贷款期10年,等额本息方式,今年是第7年还款,想提前一次性还清,合算吗?

要确定提前一次性还清是否合算,需要计算剩余贷款本金、剩余期数、还款利率和提前还款违约金等因素。以下是一般情况下的计算方法:

计算剩余本金:根据还款计划表或与银行确认,确定剩余本金数额。

计算剩余期数:根据还款计划表或与银行确认,确定剩余期数数额。

计算提前还款违约金:根据贷款合同或与银行确认,确定提前还款违约金数额。一般情况下,提前还款违约金为剩余本金的一定比例,比例通常在1%-3%之间,但具体数额可能因银行、贷款产品和合同条款而异。

计算提前还款所需金额:将剩余本金加上提前还款违约金,得出提前还款所需的总金额。

比较提前还款和继续按原计划还款的利息支出:比较提前还款所需的总金额和继续按原计划还款的利息支出。

如果提前还款所需金额比继续按原计划还款的利息支出低,则提前还款是划算的。

需要注意的是,提前还款可能会对个人财务状况产生影响,例如降低流动性和能力。

如果考虑提前还款,建议提前向银行咨询,了解具体的提前还款细则和影响。

房贷10年提前还款最佳时间

房贷10年提前还款最佳时间5年以后。

一,房贷10年,提前还款合适吗

应该要根据你贷款的还款方式来决定,如果你已经还款10年或者15年,假如是等额本息还款的话不划算,假如是等额本金还款的是可以提前还款划算,下面进行分析。

等额本息

等额本息还款方式其实就是把你贷款的总利息平均分摊到每个月月供上面,等额本息每个月的月供前期利息是占比大部分,贷款利息比例已经高达70%~80%了,所以假如提前还款10年或者15年的话,已经把贷款利息都已经还的差不多了,再度提前还款显然是不划算的,下面用具体数据来分析。

举例子

二,假如贷款购房,贷款100万元,贷款利率为5.88%,贷款30年,选择的是等额本息还款,下面来看看这个贷款情况。

如上图,这是等额本息还款方式,贷款月供每个月为5918.57元,其实第一个月的还款利息为4900元,还款本金为1018.57元,从而可以计算出每个月月供金额当中利息占比多少比例?本金占比多少比例?利息占比月供比例为:4900/5918.57元100%=82.79%,利息比例只是占比月供的小部分了。

本金占比月供比例为:1018.57元/5918.57元100%=17.21%,本金比例只是占比月供的大部分了。

三,通过这个数据可以看出,假如已经还款10年或者15年是不是已经把银行贷款利息大部分还清了呢。剩下的还款金额大部分都是本金了,这个时候去提前还款是不是不划算。等额本金等额本金意思就是把你的贷款本金,然后平均分配到每个月中,等额本金前面还款就是本金占比比较高,利息占比比较低,随着本金越来越少,利息越来越低,还款金额也是越来越低。举例子同样向银行贷款100万,假如贷款购房,贷款100万元,贷款利率为5.88%,贷款30年,选择的是等额本金还款方式,下面来看看这个贷款情况。

房贷贷款十年可以提前还款吗

可以提前还款的。贷款(电子借条信用贷款)简单通俗的理解,就是需要利息的借钱。贷款是银行或其他金融机构按一定利率和必须归还等条件出借货币资金的一种信用活动形式。广义的贷款指贷款、贴现、透支等出贷资金的总称。 《民法典》第六百七十七条借款人提前返还借款的,除当事人另有约定外,应当按照实际借款的期间计算利息。

贷款10年,提前还款划算吗?

如果借款人选择的是等额本息还款方式,建议在总还款期限的前1/3的时间内还清贷款。10年房贷的话,在还款期内的前4年还清最划算。如果借款人选择的是等额本金还款,建议在还款总时间内的1/2还款,10年房贷,在还款期限的前5年还清最划算。

拓展资料:

个人住房贷款,是指贷款人向借款人发放的用于购买自用普通住房的贷款。

个人住房贷款业务是商业银行的主要资产业务之一。是指商业银行向借款人开放的,用于借款人购买首次交易的住房(即房地产开发商或其他合格开发主体开发建设后销售给个人的住房)的贷款。

个人住房贷款主要有以下三种贷款形式:

(1)个人住房委托贷款全称是个人住房担保委托贷款,它是指住房资金管理中心运用住房公积金委托商业性银行发放的个人住房贷款。住房公积金贷款是政策性的个人住房贷款,一方面是它的利率低;

另一方面主要是为中低收入的公积金缴存职工提供这种贷款。但是由于住房公积金贷款和商业贷款的利息相差1%有余,因而无论是投资者还是购房自住的老百姓都比较偏向于选择住房公积金贷款购买住房。

(2)个人住房自营贷款是以银行信贷资金为来源向购房者个人发放的贷款。也称商业性个人住房贷款,个人住房担保贷款。

(3)个人住房组合贷款指以住房公积金存款和信贷资金为来源向同一借款人发放的用于购买自用普通住房的贷款,是个人住房委托贷款和自营贷款的组合。此外,还有住房储蓄贷款和按揭贷款等。

办理流程:

1.贷款申请:客户填写并提交建行规定的申请表和申请材料。

2.贷前调查及面谈:建行与借款人面谈,进行贷前调查等。

3.贷款审批:建行进行贷款审批。

4.签订合同:客户的贷款审批通过后,与建行签订贷款合同。

5.贷款发放:符合条件后建行发放贷款。

6.客户还款:客户按约定按时还款。

7.贷款结清。

房贷10年提前还款最佳时间?这么还就对了

随着社会经济的不断发展,人们的薪资水平在不断上涨,房价也在不断地攀升。对于很多普通购房者来说,想要在大城市买上一套房子,几乎只能依靠申请房贷。房贷10年提前还款最佳时间是多久?这么还就对了!

房贷10年提前还款最佳时间是多久?

想知道提前还贷的最佳时间,需要根据还款方式来判断。市面上主流的房贷还款方式有两种,分别是等额本息和等额本金。

等额本息的主要特点是贷款年限期内,每月还贷的金额是固定的。适合工薪族、收入稳定的普通家庭,房贷既能够承担,又能保证不影响生活。

因为等额本息是先还利息后还本金,整个贷款中的前半部分基本上是利息占比最大。因此,借款人只要在1/2之前提前还款,就可以有效减少利息。贷款10年,在第五年之前提前还贷是最佳时间。

如果是等额本金的话,将本金分摊到每个月内,同时付清上一交易日至本次还款日之间的利息。这种还款方式相对等额本息而言,总的利息支出较低,但是前期支付的本金和利息较多。建议在还贷时间不超过3/1。贷款10年,建议在第三年的时候就提前还贷。

等额本金法因为在前期的还款额度较大,而后逐月递减,所以比较适合在前段时间还款能力强的贷款人,当然一些年纪稍微大一点的人也比较适合这种方式,因为随着年龄增大或退休,收入可能会减少。

以上就是对于“房贷10年提前还款最佳时间”的相关内容分享,希望能够帮助到大家!

贷款100年

一、贷款10年,提前还款划算吗?

如果借款人选择的是等额本息还款方式,建议在总还款期限贷款。10年房贷的话,在还款期内的前4年还清最划算。如果借款人选择的是等额本金还款,建议在还款总时间内的1/2还款,10年房贷,在还款期限的前5年还清最划算。

拓展资料:

个人住房贷款,是指贷款人向借自用普通住房的贷款。

个人住房贷款业务是商业银一。是指商业银行向借款人开放的的住房(即房地产开发商或其他合格开发主体开发建设后销售给个人的住房)的贷款。

贷款形式:

(1)个人住房委托贷款全称是个人住房金管理中心运用住房公积金委托人住房贷款。住房房贷款,一方面是它的利率低;

另一方面主要是为中低收入的公积但是由于住房公积金贷款和商业贷款的利息相差1%有余,因而无论是投资者还是购房自住的老百姓都比较偏向于选择住房

(2)个人住房自营贷款是以银行信贷资金为来源向购房者个人发放的贷款。也称商业性个人住房贷款,个人住房担保贷款。

(3)个人住房组合贷款指以住房公积金存款和信贷资金为来源向同一借款人发放的用于购买自用托贷款和自营贷款的组合和按揭贷款等。

办理流程:

1.贷款申请:客户填写并提交建行规定的申请表和申请材料。

2.贷前调查及面谈:建行与借款人查等。

3.贷款审批:建行进行贷款审批。

4.签订合同:客户的贷款审批通过后,与建行签订贷款合同。

5.贷款发放:符合条件后建行发放贷款。

6.客户还款:客户按约定按时还款。

7.贷款结清。

二、房贷10年现己交30个月,提前还清划算吗

错了,你如果打算提前还的,期限短,利息反而还的少。

三、贷款10年,提前还款划算吗?

如果借款人选择的是等额本息还款方式,建议在总还款期限的前1/3的时间内还清贷款。10年房贷的话,在还款期内的前4年还清最划算。如果借款人选择的是等额本金还款,建议在还款总时间内的1/2还款,10年房贷,在还款期限的前5年还清最划算。拓展资料:个人住房贷款,是指贷款人向借款人发放的用于购买自用普通住房的贷款。个人住房贷款业务是商业银行的主要资产业务之一。是指商业银行向借款人开放的,用于借款人购买首次交易的住房(即房地产开发商或其他合格开发主体开发建设后销售给个人的住房)的贷款。个人住房贷款主要有以下三种贷款形式:(1)个人住房委托贷款全称是个人住房担保委托贷款,它是指住房资金管理中心运用住房公积金委托商业性银行发放的个人住房贷款。住房公积金贷款是政策性的个人住房贷款,一方面是它的利率低;另一方面主要是为中低收入的公积金缴存职工提供这种贷款。但是由于住房公积金贷款和商业贷款的利息相差1%有余,因而无论是投资者还是购房自住的老百姓都比较偏向于选择住房公积金贷款购买住房。(2)个人住房自营贷款是以银行信贷资金为来源向购房者个人发放的贷款。也称商业性个人住房贷款,个人住房担保贷款。(3)个人住房组合贷款指以住房公积金存款和信贷资金为来源向同一借款人发放的用于购买自用普通住房的贷款,是个人住房委托贷款和自营贷款的组合。此外,还有住房储蓄贷款和按揭贷款等。办理流程:1.贷款申请:客户填写并提交建行规定的申请表和申请材料。2.贷前调查及面谈:建行与借款人面谈,进行贷前调查等。3.贷款审批:建行进行贷款审批。4.签订合同:客户的贷款审批通过后,与建行签订贷款合同。5.贷款发放:符合条件后建行发放贷款。6.客户还款:客户按约定按时还款。7.贷款结清。

四、提前还款划算吗,刚好贷款2年了?

贷款买房提前还款划算不划算可以根据以下条件做比较:1、享受公积金贷款和七折利率的贷款客户不必急于还款。因为目前七折的5年期贷款利率低于5年期存款利率,客户把这些钱存入银行收益要比提前还贷合适。如果这样的客户提前还贷后再贷款购房,银行将按最新的贷款政策执行,基准利率上浮1.1倍,借款人将得不偿失。2、等额本息还款已经超过5年,贷款早期还款中大部分为利息,超过5年再提前还款,可以说本金更多,所以从资金利用的角度来看,可以考虑其他投资渠道,特别年收益率超过银行房贷利率的渠道。3、等额本金还款期超过三分之一的,第二种不适宜提前还款的类型是使用等额本金还款法的客户,并且还款期已经超过了1/3。等额本金是将贷款额总额平分成本金,根据所剩本金计算还款利息,随着还款时间的增加,所剩本金减少,还款利息也越来越少,当还款期超过1/3时,其实借款人已还了一半的利息,再选择提前还贷的话,偿还的更多是本金,不能有效地节省利息支出。4、手上还有其他理财项目的。购房者如果手头有其他更好的投资理财项目如股票、基金、债券、理财产品等,或者做生意的买卖人,手里需要流动资金,如果投资收益率高于贷款利率,则没有必要选择提前还贷。

以上就是关于贷款0年提前还吃亏,房价房价多少的全部内容,以及贷款10年提前还吃亏吗?的相关内容,希望能够帮到您。

版权声明:本文来自用户投稿,不代表【蒲公英】立场,本平台所发表的文章、图片属于原权利人所有,因客观原因,或会存在不当使用的情况,非恶意侵犯原权利人相关权益,敬请相关权利人谅解并与我们联系(邮箱:350149276@qq.com)我们将及时处理,共同维护良好的网络创作环境。