本文目录

在制定家庭个人理财规划应考虑哪些影响因素呢

1、家庭的收入与支出。

2、家庭的人口因素,老人与孩子是关键。

3、家庭的贷款情况。

理财分为公司理财、机构理财、个人理财和家庭理财等。人类的生存、生活及其它活动离不开物质基础,与理财密切相关。“理财”往往与“投资理财”并用,因为“理财”中有“投资”,“投资”中有“理财”。

扩展资料:理财的目的,不在于要赚很多的钱,而是在于使将来的生活有保障或生活的更好(所以说理财不只是有钱人的事,工薪阶层同样需要理财),善于计划自己的未来需求对于理财很重要。

理财产品,即由商业银行和正规金融机构自行设计并发行,将募集到的资金根据产品合同约定投入相关金融市场及购买相关金融产品,获取投资收益后,根据合同约定分配给投资人的一类理财产品。

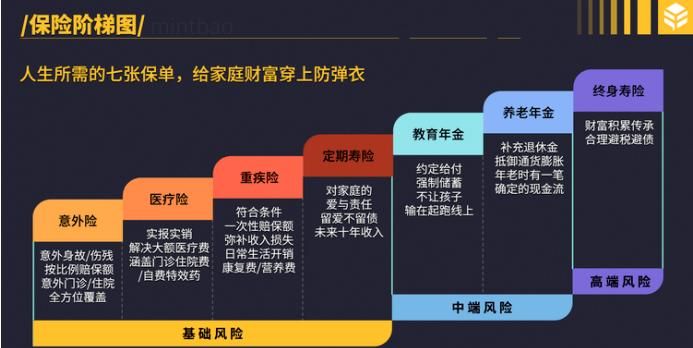

骆驼规划保险骗

1、先为家庭经济支柱完善保障。很多家庭开始关注到保险一般都是因为孩子,想给孩子的成长更多保护。但其实,在规划保险时,并不能以孩子优先,而是以家庭风险的大小顺序来进行规划。在家庭中,经济支柱承担了家庭主要的收入来源,一旦发生风险,家庭受到的打击是非常巨大的,因此在配置保险时,应以家庭经济支柱优先。如果夫妻两人都是经济主力,则先以夫妻两人的保险规划为主。

2、先配置保障人身健康类的保险。保险产品的种类多样,但最先考虑的还是意外险、健康险等人身健康类的保险产品,特别是重疾险。因为对于一般的家庭来说,面临的最大风险就是重大疾病的高额医疗费用。

3、给孩子配置保险,也要先健康后教育。很多家长希望孩子赢在起跑线上,非常重视孩子的教育问题,在给孩子配置保险的时候,也会先考虑教育险。但这是不对的,仍然应该先优先配置意外险和健康险。根据预算:再灵活搭配保险产品在弄清楚投保的顺序之后,接着就是要知道自己的保费预算——一般建议按照家庭年收入的10%进行保险规划,并根据预算灵活搭配保险产品。以最普通的一家三口为例:若预算充足,一家三口都可优先配置高保额的重疾险,并搭配消费型重疾险和高保额的医疗险完善医疗保障,再配上综合意外伤害保险,家庭的主要风险就基本覆盖到了;若预算较少,一家三口可以选择和上面的家庭一样的保险产品,不过需要适当降低保额或者增加缴费的期间,也可以选择用保障20~30年的消费型重疾险+意外险作为暂时的过渡,等预算增加后再进行完善。在人身健康保障完善后,如果还有预算,则可以考虑教育险、养老险等理财型的保险,为孩子日后的教育和自己退休后的生活早做准备。综上所述,不同的家庭具体条件肯定都会不同,具体的要根据实际情况进行一些调整。

个人家庭保险需求的影响因素

现阶段我国居民家庭商业保险需求的影响因素有:

1、家庭收入越高,越有能力购买商业保险,越易于接受商业保险概念,从而提高居民家庭商业保险需求。

2、家庭成员对保险知识的了解程度越高,家庭购买保险的意愿越强,因此增强了居民家庭商业保险需求。

3、随着社会保障水平的提高,居民家庭的保障需求也随之提高,因此增加了居民家庭商业保险需求。

三口之家怎么买保险划算

一方面,对于很多年轻夫妻而言,有了孩子才意味着真正承担起家庭重担,不能再毫无计划得过日子,每一步都要为未来做好充足打算。而保险无疑是为全新生活保驾护航不可或缺的一部分,它可以让你们安心为未来打拼,也是这一时期财务积累计划的重要方面。如何给孩子买保险?怎么买?我们一起来看下

另一方面,从财务上说,这一时期的经济压力瞬间增大,小孩出生后,除了要应付夫妻俩的日常开支,还要考虑子女的养育费用,未来的教育费用,支出将远远超过新婚期。因此,现代三口之家在制订投保计划时,需要做好各方面的考虑。

1. 三口之家保险规划原则

1) 夫妻投保推荐以保障型产品为主

经过了一段时间的共同努力,夫妻收入渐趋稳定,在保险费的预算上也较宽裕,需考虑整体保额是否足以应对目前的生活所需。随着经济责任的增加,所需要的保险金额也会比单身时期高出许多,此时应以购买保障型的终身寿险为主,另外再附加意外伤害保险,以防范意外事故突然发生的风险。

2) 夫妻健康保障可考虑增加

在这一阶段,小夫妻可以考虑在原有定期或终身寿险的基础上,增加重大疾病保险,并附加较高比例的健康保险来提高整体的保障额度,以确保突发疾病时能够为家庭提供足够的经济保障,帮助家庭渡过可能出现的困境。

3) 应尽早为孩子选购保险

孩子成长过程的保障计划也是父母不容忽视的部分,而越早投保越划算。在孩子的保险规划里,建议家长遵循“先保障后教育”的原则。在中国保监会放宽对少儿保险的规定后,少儿保险已成为寿险市场的新兴产品,例如一些少儿健康保险或少儿意外伤害保险等,成为父母亲为子女未来生活进行规划的新选择。此外,“望子成龙,望女成凤”是每位父母对子女的期盼。为了让子女将来的表现能青出于蓝,筹备子女教育基金就成为这个时期家庭理财规划的重心之一。

2. 以案例为你详解:三口之家究竟如何规划保险?

案例:“三口之家,男三十二岁,妻子三十一岁,有一个三岁的孩子,全家都有办理社保,想为全家人都购买一份保障类的商业保险来做补充,同时也想为孩子附加点教育金。”

如何为这个家庭规划保险方案呢?

总原则:大人的保障为主

用年收入的5%来购买家庭年收入的5-10倍的保障。首先是健康保障,两口子最好都购买终身型的保障,且到后期能拿来年金转换作为养老的补充,至于孩子购买的健康保障能保障到成年就可以了,后期可以让他自己为自己购买。

家庭支柱——需要配置寿险和重疾险以及意外保障方面;年收入的10倍为寿险的保额设计,重疾方面收入的5倍为宜,保障一旦收入中断至少10年收入的持续;一旦重疾至少5年作为康复疗养期。

爱人——可以选择终身寿险附加重疾组合,附加一份住院医疗产品。保障重疾的同时可以储蓄未来的养老规划;因为女性寿命长,养老成本高。

宝宝——需要基础重疾和意外医疗方面做补充。至少30万的重疾保障非常重要,有医保,其他附加险可以不用补充;其他资金可以考虑专款专用的教育基金或者定投基金储蓄孩子的未来教育规划;此外,孩子的保险保费豁免权也是应该考虑的很重要的因素!

不管是意外险,重疾险,还是寿险保障,要注意免责条款的多少,免责少对应的保障范围就广泛;等待期短,面临的风险就相应少,不然在等待期内出险虽买了保险还是需要消费者自己承担。最后,也别忘记关注大病的早期赔付问题。

如有其他保险疑问,请来:多保鱼讲保险!,

以上就是关于影响家庭保险规划的基本因素有,在制定家庭个人理财规划应考虑哪些影响因素的全部内容,以及影响家庭保险规划的基本因素有的相关内容,希望能够帮到您。

版权声明:本文来自用户投稿,不代表【蒲公英】立场,本平台所发表的文章、图片属于原权利人所有,因客观原因,或会存在不当使用的情况,非恶意侵犯原权利人相关权益,敬请相关权利人谅解并与我们联系(邮箱:350149276@qq.com)我们将及时处理,共同维护良好的网络创作环境。